Оглавление:

- ProShares Ultra S & P 500 ETF (SSO SSOProShs Ultr S & P102. 34 + 0,25% Создано с Highstock 4. 2. 6 )

- ProShares Ultra Pro S & P 500 ETF (UPRO UPROPSh UPr S & P500126. 77 + 0. 39% Создано с помощью Highstock 4. 2. 6 )

- Direxion Daily S & P 500 Bull 3x Акции ETF (SPXL SPXLDirx Dly S & P50041. 62 + 0,39% Создано с Highstock 4. 2. 6 )

- Эмитент: Direxion

Для инвесторов доступно более 1 800 обменных фондов (ETF), и такой выбор может привести к параличу, когда речь заходит о выборе правильных средств для вашего портфеля. Усиленные ETF составляют небольшую часть доступных ETF - и не без оснований. Это очень сложные инвестиционные транспортные средства с высокорисковой и дорогостоящей структурой, подходящей для опытных инвесторов с высокой степенью риска.

Усиленные средства используют долг для достижения доходности, которая обычно в два-три раза выше, чем у индекса, который они отслеживают. Например, фонд с соотношением 2: 1 будет соответствовать каждому доллару капитала инвестора с 1 долларом инвестированного долга (через фьючерсные контракты или другие производные финансовые инструменты), что теоретически удвоит доход, за вычетом комиссий за управление и транзакционных издержек. Если индекс достигнет 1% -ного выигрыша, фонд с оборотом 2: 1 вернется на 2%. Разумеется, верно и обратное: 1% -ный убыток становится 2% в ETF с использованием заемных средств. (См. Также: Рассечение легализованных возвратов ETF .)

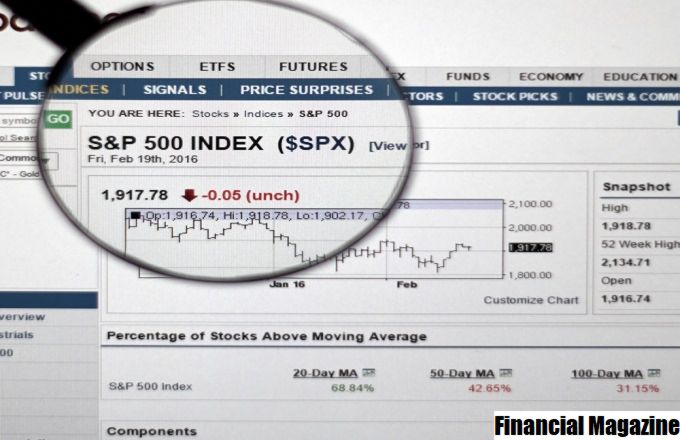

Эти средства обычно не рассматриваются как долгосрочные варианты инвестиций. Фактически, большинство инвесторов ограничивают их доступ к заемному фонду в течение одного дня или нескольких дней, чтобы извлечь выгоду из положительного хода базового индекса. Важно отметить, что эти средства ежедневно перебалансируются, и, как следствие, показатели производительности могут не отслеживать долгосрочную эффективность базового индекса - в этом случае S & P 500. Если вы заинтересованы в экспорте ETF , здесь представлены четыре фондовых индекса S & P 500, которые опережают своих сверстников. (См. Также: Усиленные ETFs: они правы для вас? )

Доходность за весь год (с начала года) основана на периоде с 1 января 2017 года по 20 сентября 2017 года. Средства были отобраны по сочетанию эффективности и активов под управлением , Все цифры были точными по состоянию на 20 сентября 2017.

ProShares Ultra S & P 500 ETF (SSO SSOProShs Ultr S & P102. 34 + 0,25% Создано с Highstock 4. 2. 6 )

- Эмитент: ProShares

- Активы под управлением: $ 1. 88 млрд.

- Эффективность YTD: 25. 63%

- Коэффициент затрат: 0. 89%

Этот заемный фонд стремится удвоить возврат S & P 500 за один день (от одного расчета NAV к следующему) используя акции и производные инструменты.

ProShares Ultra Pro S & P 500 ETF (UPRO UPROPSh UPr S & P500126. 77 + 0. 39% Создано с помощью Highstock 4. 2. 6 )

- Эмитент: ProShares

- Активы под Менеджмент: 912 млн. Долл. США

- Показатель доходности: 40. 22%

- Коэффициент затрат: 0,94%

Этот фонд ProShares ETF похож на его сестра-фонд (SSO), но UPRO стремится к доходам, эквивалентным 300% S & P 500 с использованием своповых контрактов для рычагов. Оба фонда ежедневно перебалансируются, поэтому умноженные доходы могут не соответствовать доходности базового индекса в долгосрочной перспективе.(Подробнее см. Ниже: SSO и UPRO: сравнение U. S. Leveraged ETFs .)

Следующая диаграмма является доказательством силы кредитного плеча. Общий доход UPRO с момента создания составляет 1 286%, что значительно больше, чем S & P 500 за тот же период.

Direxion Daily S & P 500 Bull 3x Акции ETF (SPXL SPXLDirx Dly S & P50041. 62 + 0,39% Создано с Highstock 4. 2. 6 )

- Эмитент: Direxion Funds > Активы под управлением: $ 583 млн.

- Эффективность YTD: 39. 73%

- Коэффициент затрат: 1. 06%

- Direxion предлагает два ETF, основанных на использовании S & P 500, которые стремятся произвести в три раза возврат индекса на ежедневно. Direxion также имеет сопутствующий фонд Bear 3x, который нацелен на возврат 300% от обратного к S & P 500. (См. Также:

Как усредненные ETFs Compound Volatility? ) Direxion Daily S & P 500 Bull 1. Акции 25X ETF (LLSP)

Эмитент: Direxion

- Активы под управлением: $ 10 млн.

- Эффективность YTD: 16. 19%

- Коэффициент затрат: 0. 44%

- Direxion представила новый набор «легкозахваченных» ETF, а LLSP первым предоставил дробное воздействие S & P 500 - в данном случае 125% индекса. Это дает инвесторам более консервативный подход к добавлению ETF-фондов с заемными средствами в их портфель, но он по-прежнему перебалансируется ежедневно, поэтому в краткосрочной перспективе это очень тактический механизм. Инвесторы должны иметь в виду, что это новый фонд с датой начала января 2015 года. АУМ низкий, а ликвидность - проблема, в среднем всего 2 800 акций, меняющих руки на ежедневной основе. (См. Также:

Почему заемные ETF не являются долгосрочной ставкой. )

Топ-3 ETF для отслеживания S & P 500 по состоянию на ноябрь 2017 года

, Если вы ищете доступ к крупнейшим рыночным шапкам страны, эти индексные ETF-ы - хорошее место для начала.

Top 4 Пойманные S & P 500 ETF по состоянию на сентябрь 2017 года

Инвесторы с высокой степенью риска, стремясь извлечь выгоду из волатильного пространства, могут понравиться этим средствам.

Top 4 Пойманные S & P 500 ETF по состоянию на сентябрь 2017 года

Инвесторы с высокой степенью риска, стремясь извлечь выгоду из волатильного пространства, могут понравиться этим средствам.